每周預警

9月8日西本鋼材價格指數走勢預警報告

2023年09月08日15:09 來源:西本資訊

本期觀點:政策利好 震蕩趨強

時間:2023-9-11—2023-9-15

預警色標:藍色

●市場回顧:期貨盤面連續下挫,現貨報價漲后回調;

●成本分析:焦炭價格維持平穩,進口礦價震蕩微跌;

●供需分析:鐵水產量環比增加,螺庫下降熱卷增加;

●宏觀分析:地方發債再創新高,房產政策持續利好。

●綜合觀點:金秋九月丹桂飄香,全國大部天氣有利施工,華南局部遭遇強降雨,宏觀政策利好不斷,然終端采購平淡,螺紋庫存降幅緩慢,疊加期貨接連下挫,市場信心不足,各地鋼價漲后回調整理。下周國內鋼市如何演繹?具體情況來看,供應端:高爐開工率84.39%,周環比增加0.49%,8月鋼材出口環比增加。需求端:重大工程刷新進度,房地產仍是拖累,挖掘機銷量下降。政策端:地方債發行創新高,降低存量首套房貸利率,“認房不認貸”全面落實。綜合來看,宏觀政策全面向好,持續優化房地產政策,實際效果有待觀察,另外,鐵礦石監管風險增加,粗鋼平控預期暫且淡化,期貨盤面反復試探,市場操作略顯謹慎,基于此,我們對下周市場行情持中性評價——藍色預警,具體來說,西本鋼材指數下周將在4040-4140元區間運行。

一、行情回顧

1、西本鋼材指數

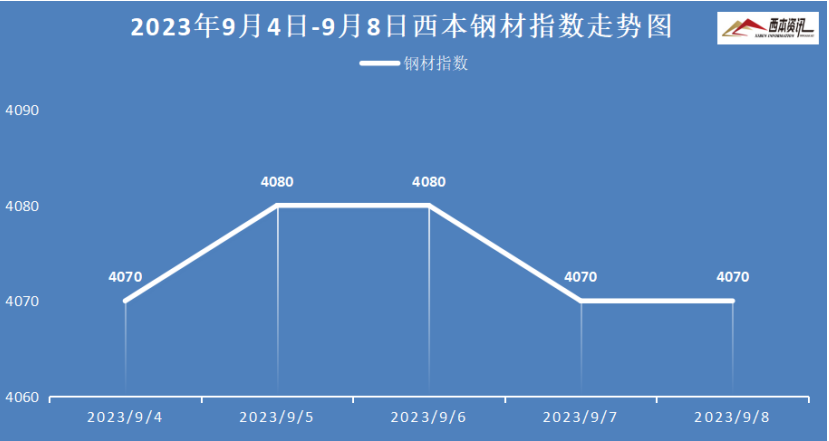

本周國內建筑鋼價格先揚后抑,截至9月8日,西本指數報在4070,較上周五上漲40。

2、全國市場方面

分區域來看:

上海市場:本周上海建材行情震蕩見漲,周初,受宏觀政策利多,鋼坯報價上漲,周邊鋼企拉漲,市場信心走強,報價整體上漲。周中,期貨盤面下跌,市場交易平淡,市場持穩觀望。臨近周末,期螺盤面繼續下跌,部分商家降價出貨,市場情緒趨弱,報價小幅見跌。截止發稿,市場螺紋主要庫存36.25萬噸,周環比下降2.04萬噸。預計,下周上海建材行情震蕩偏強運行。

杭州市場:本周杭州建材行情先揚后抑,周初,受宏觀消息鼓舞,周邊鋼廠價格上調,現貨報價繼續走高。周中至周五,終端需求有限,期螺連續下挫,市場情緒波動,現貨弱勢松動。另外,受亞運會開幕臨近,9月中旬,永鋼螺紋折扣降為2.5折(上旬4折),中天螺紋折扣降為4折(上旬4.5折)。預計,下周杭州建材行情震蕩整理為主。

北京市場:本周北京市場現貨價格先強后弱,較上周上周20-30元/噸。周初,宏觀政策利好,期貨盤面走強,市場信心提振,現貨報價上漲50元/噸。隨后剛需依舊偏弱,盤面震蕩下跌,現貨報價回跌20-30元/噸。庫存方面,月初到貨量減少,庫存微減0.25萬噸至53.25萬噸。考慮,市場供需維持雙弱,商家信心不足,預計,下周北京建材市場震蕩整理為主。

二、成本分析

1、本周鋼廠調價

2、原材料

本周國內主要原料變化不大,其中,進口礦價窄幅震蕩,鋼坯市場先穩后跌,國產礦報價堅挺,焦炭價格維持平穩,廢鋼行情先揚后抑,分品種來看:

鋼坯市場:本周國內鋼坯價格偏弱整理,截止發稿,唐山普方坯含稅價報3550元/噸,環比下跌20元/噸;唐山主要倉儲庫存合計66.21萬噸,環比增加8.47萬噸。上半周,期貨盤面震蕩走弱,坯料交易活躍度有限,下游維持謹慎采購,主流報價維持平穩。下半周,盤面依舊震蕩下挫,整體出貨不理想,坯料廠商小幅下跌。基于,庫存持續增倉,投機商謹慎等,預計,下周國內鋼坯行情震蕩整理為主。

焦煤市場:本周國內焦煤行情穩中偏強,受主產地安全檢查趨嚴,焦煤整體供應偏緊,期貨盤面震蕩攀漲,使得下游焦企補庫積極,同時投機商入場拿貨,帶動煉焦煤需求回升,市場信心偏樂觀,各煤種出現100-150元/噸漲幅。考慮,市場情緒明顯好轉,煤礦出貨好轉,但下游受盈利下降而采購量受限,預計,下周國內焦煤行情穩中偏強運行。

焦炭市場:本周國內焦炭行情平穩運行,受雙焦盤面震蕩走強,市場情緒提振,尤其套利需求入場增量,焦企廠內庫存下降。同時,原料煤成本提升,少數焦企虧損有所減產,焦炭供應相對收緊。考慮,鐵水產量維持高位,煉焦煤成本增加,市場信心增強,但鋼企盈利下降,原料儲備情況良好等,預計,下周國內焦炭市場延續平穩運行。

廢鋼市場:本周國內廢鋼市場先漲后跌,其中,華東地區主導鋼企收廢價持穩,周邊中小鋼企根據到貨情況先漲后跌,整體情況偏穩;華北地區廢鋼市場偏弱運行,鋼企盈利下降,廢鋼需求減弱,鋼廠收廢不積極,廢鋼價格下跌20-40元/噸。其它西南、華南、東北地區先漲后跌運行。考慮,鋼廠盈利能力不足,平控政策預期偏強,預計,下周廢鋼市場震蕩偏弱運行。

鐵礦市場:本周進口礦價格震蕩盤整,截止發稿,青島港61.5%PB粉報價902元/噸,環比下跌8元/噸;港口方面,主要港口礦石庫存11869萬噸,環比下降259萬噸。部分國內礦仍未復產,鐵精粉資源相對偏緊,市場報價比較堅挺;進口礦成交一般,鋼企按需采購,隨著下半周盤面下挫,礦商報價積極,交易價小幅見跌。基于,鐵水產量環比增加,礦石監管風險增加,預計,下周進口礦行情震蕩偏弱運行。

三、供給和需求分析

鋼廠生產情況來看,中鋼協數據顯示,2023年8月下旬,重點統計鋼鐵企業共生產粗鋼2250.19萬噸、生鐵2063.82萬噸、鋼材2411.90萬噸。其中粗鋼日產204.56萬噸,環比下降7.65%;生鐵日產187.62萬噸,環比下降6.05%;鋼材日產219.26萬噸,環比增長1.75%。

鋼企庫存來看,2023年8月下旬,重點統計鋼鐵企業鋼材庫存量1472.45萬噸,旬環比減少190.57萬噸、下降11.46%;比上月同旬增加23.74萬噸、增長1.64%;比去年底增加165.01萬噸、增長12.62%;比去年同旬減少121.85萬噸、下降7.64%。

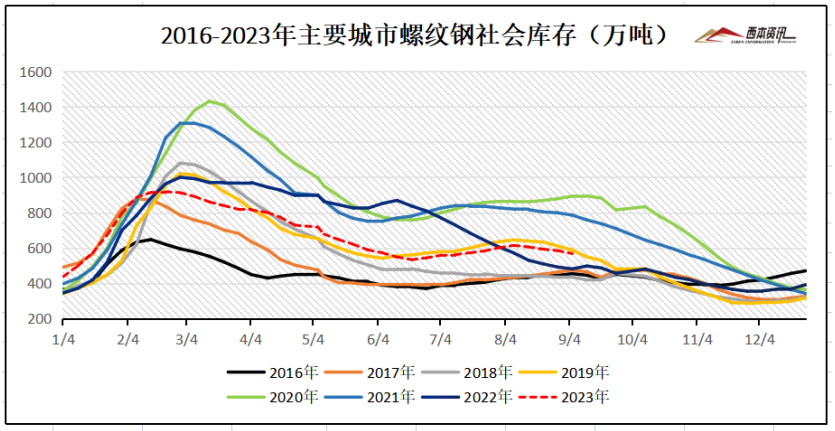

社會庫存來看,全國主要樣本城市螺紋鋼累計庫存568.15萬噸,周環比下降16.82萬噸;線材累計庫存81.45萬噸,周環比增加0.67萬噸;五大鋼材品種累計庫存1188.42萬噸,周環比下降9.51萬噸。據西本跟蹤數據顯示,社會主要品種庫存連續四周小幅下降。

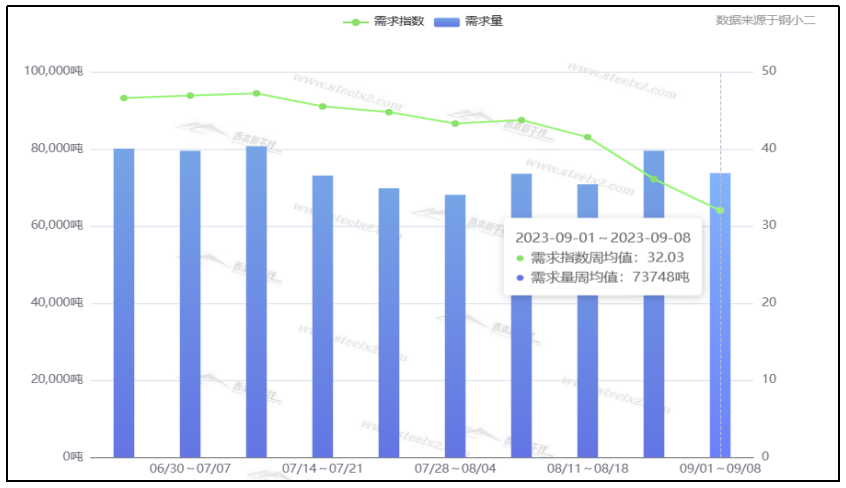

終端需求來看,據鋼小二平臺周均值數據顯示,9月8日全國工程需求量周均值為79545噸,環比周均值下跌7.25%。其中上海周均值22961噸,環比周均值下降;廣州4585噸,環比周均值增加;杭州4080噸,環比周均值下降。工程需求PMI為32,需求較差。

四、宏觀信息

1、降低存量首套住房貸款利率

8月31日央行和國家金融局發布通知,自2023年9月25日起,存量首套住房商業性個人住房貸款的借款人可向承貸金融機構提出申請,由金融機構新發放貸款置換存量首套住房商業性個人住房貸款或協商變更合同約定的利率水平。新發放貸款的利率水平由金融機構與借款人自主協商確定,但在LPR上的加點幅度,不得低于原貸款發放時所在城市首套住房商業性個人住房貸款利率政策下限。

2、8月地方債發行規模約1.3萬億元 創年內新高

中央要求地方加快發債,8月地方政府債券發行迎來年內高峰。根據公開發債數據,今年8月份全國地方政府債券發行規模約1.3萬億元,創年內新高,而這主要是新增專項債券發行明顯提速。今年前8個月,全國地方政府債券發行規模約6.3萬億元,比去年同期略有增長(3%),創同期歷史新高。

3、重大工程刷新進度,綠色基建“快馬加鞭”

今年1-7月份,全國主要發電企業電源工程完成投資4013億元,同比增長54.4%;重大水利工程開工26項,完成水利建設投資6204億元,均好于去年同期;鐵路完成固定資產投資3713億元,同比增長7%;公路水路交通固定資產投資超1.7萬億,同比增長9%。值得注意的是,基礎設施建設投資不斷擴大的同時,向“新”逐“綠”的趨勢愈發明顯。

4、八月挖掘機銷量同比下降27.5%

中國工程機械工業協會統計數據顯示,2023年8月銷售各類挖掘機13105臺,同比下降27.5%,其中國內5669臺,同比下降37.7%;出口7436臺,同比下降17.2%。2023年1-8月,共銷售挖掘機134529臺,同比下降24.9%;其中國內61812臺,同比下降43.5%;出口72717臺,同比增長4.42%。

五、綜合觀點

金秋九月丹桂飄香,全國大部天氣有利施工,華南局部遭遇強降雨,宏觀政策利好不斷,然終端采購平淡,螺紋庫存降幅緩慢,疊加期貨接連下挫,市場信心不足,各地鋼價漲后回調整理。下周國內鋼市如何演繹?具體情況來看,供應端:高爐開工率84.39%,周環比增加0.49%,8月鋼材出口環比增加。需求端:重大工程刷新進度,房地產仍是拖累,挖掘機銷量下降。政策端:地方債發行創新高,降低存量首套房貸利率,“認房不認貸”全面落實。綜合來看,宏觀政策全面向好,持續優化房地產政策,實際效果有待觀察,另外,鐵礦石監管風險增加,粗鋼平控預期暫且淡化,期貨盤面反復試探,市場操作略顯謹慎,基于此,我們對下周市場行情持中性評價——藍色預警,具體來說,西本鋼材指數下周將在4040-4140元區間運行。

法律提示:本內容系www.tapabj.com編輯、整理,轉載需經授權,若需授權必須與西本資訊與作者本人取得聯系并獲得書面認可,并注明來源。如果私自轉載,西本資訊保留一切追訴的權力,直至追究私自轉載者的法律責任。

相關鏈接 >>

· 2024-09-069月6日西本鋼材價格指數走勢預警報告

· 2024-08-238月23日西本鋼材價格指數走勢預警報告

· 2024-08-168月16日西本鋼材價格指數走勢預警報告

· 2024-08-098月9日西本鋼材價格指數走勢預警報告

· 2024-08-028月2日西本鋼材價格指數走勢預警報告

· 2024-07-197月19日西本鋼材價格指數走勢預警報告

· 2024-07-127月12日西本鋼材價格指數走勢預警報告

· 2024-07-057月5日西本鋼材價格指數走勢預警報告

全國主要城市行情地圖

新聞排行

- 日排行

- 周排行

- 總排行

1

【5月29日建筑鋼市晚報】盤中上調

2

上海建筑鋼市日記(止跌上探)

3

5月29日行業要聞早餐

4

國際油價28日上漲

5

【5月29日建筑鋼市前瞻】弱勢整理

6

首批收購存量商品房專項債落地

7

金價在英偉達業績報告發布后跳水

8

周三波羅的海干散貨運價指數上漲

9

LME期銅收跌32美元